令和5年度税制改正の中で相続税・贈与税に関連する主な3つのポイントのうち、前回は「『相続時精算課税制度』の見直し」について解説しましたが、引き続き今回は残りの2つについて解説していきます。

『暦年課税制度』における生前贈与の相続税の課税価格への加算期間を延長

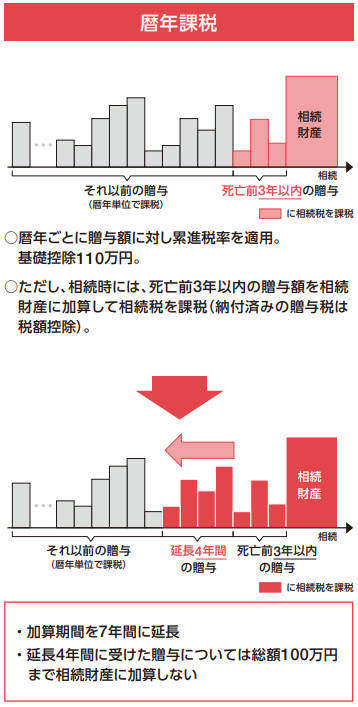

生前と相続時の資産移転の時期による税負担の違いを改善するため『暦年課税制度』についても見直しが行われました。

現行では相続税の課税価格を計算する際に相続開始前3年以内に相続人等が被相続人から受けた贈与財産は相続財産に加算することになっていますが、その加算期間が相続開始前7年に延長されました。

但し、延長された4年間に受けた贈与については総額100万円まで相続財産に加算しないものとされています。

尚、この改正は令和6年(2024年)1月1日以後に贈与により取得する財産に係る相続税について適用されます。

出典:財務省 「令和5年度税制改正(案)のポイント」(令和5年2月)」

この改正によって実際に影響を受けるのは令和9年(2027年)1月以降の贈与からになりますが、例えば、毎年1月1日に子が親から110万円ずつ贈与を受けていたところ、数年後にその親が亡くなって相続が発生したケースを考えてみます。

もし、相続発生が令和8年(2026年)12月31日以前であった場合は、改正後の制度の適用を受けるのは令和6年(2024年)分から令和8年(2026年)分の3回の贈与になりますから、相続税の生前贈与加算の金額は330万円(110万円×3回)となり、現行制度(相続開始前3年以内)と変わりはありません。

しかし、相続発生が令和9年(2027年)1月以後になると加算期間の延長の影響を徐々に受け、生前贈与加算の金額は

- 令和 9年(2027年)中 340万円(110万円×4回-100万円)/ 現行差額 10万円

- 令和10年(2028年)中 450万円(110万円×5回-100万円)/ 現行差額 120万円

- 令和11年(2029年)中 560万円(110万円×6回-100万円)/ 現行差額 230万円

- 令和12年(2030年)以降 670万円(110万円×7回-100万円)/ 現行差額 340万円

となり、その差額に対応する相続税が各々増加することになります。

このように、『暦年課税制度』の基礎控除を活用した生前贈与は、相続発生時期によっては相続税の節税効果が薄れてしまうことから、今後は預貯金等の生前贈与で『暦年課税制度』を利用するケースは減少することが予想されます。

但し、相続税の生前贈与加算の対象となるのはあくまで”相続又は遺贈により財産を取得した者”ですので、対象にならない者(例えば、財産を取得する見込みのない孫や子の配偶者等)への生前贈与については、従来通り『暦年課税制度』を利用していても何ら影響がないことに留意する必要があります。

教育資金等の一括贈与に係る贈与税の非課税措置を延長

更に、高齢者が保有している金融資産を早期に若年世代へ移転させる目的で従来から行われてきた贈与税の非課税措置についても各々期間の延長と見直しが行われました。

教育資金の一括贈与に係る贈与税の非課税措置

教育資金に充てるために30歳未満の者が父母や祖父母等(直系尊属)から受けた信託受益権等の贈与財産の価額のうち1,500万円まで贈与税を非課税とする措置の適用期限が現行の令和5年(2023年)3月31日から3年間延長されました。

但し、教育資金管理契約の期間中に贈与者が死亡した場合において、当該贈与者に係る相続税の課税価格の合計額が5億円を超えるときは、受贈者が23歳未満等であっても死亡日における非課税拠出額から教育資金支出額を控除した残額を受贈者が相続により取得したものとみなして相続財産に加算することとされました。

尚、この改正は令和5年(2023年)4月1日以降に取得する信託受益権等に係る相続税について適用されます。

また、受贈者が30歳に達した場合等において、非課税拠出額から教育資金支出額を控除した残額に贈与税が課されるときは、特例税率ではなく一般税率が適用されることになりました。

尚、この改正は令和5年(2023年)4月1日以降に取得する信託受益権等に係る贈与税について適用されます。

結婚・子育て資金の一括贈与に係る贈与税の非課税措置

同様に、結婚・子育て資金に充てるために18歳(注)以上50歳未満の者が父母や祖父母等(直系尊属)から受けた信託受益権等の贈与財産の価額のうち1,000万円まで贈与税を非課税とする措置の適用期限が現行の令和5年(2023年)3月31日から2年間延長されました。

(注)令和4年(2022年)3月31日以前の贈与については20歳となります。

また、受贈者が50歳に達した場合等において、非課税拠出額から結婚・子育て資金支出額を控除した残額に贈与税が課されるときは、特例税率ではなく一般税率が適用されることになりました。

尚、この改正は令和5年(2023年)4月1日以降に取得する信託受益権等に係る贈与税について適用されます。

これまでいずれも「富裕層の節税に利用されている」との指摘があったことや、近年利用者が減少傾向にあること等を踏まえて厳格化・縮小する方向に見直しがなされており、今後は廃止されることも予想されます。

その他の改正点や今後の検討事項

上記の他にも細かな改正点や改正法案の基となった税制改正大綱には今後相続税や贈与税に影響が及ぶと思われる事項に関する記載がありますので、それらについても最後に触れておきます。

相続時精算課税における財産評価

相続時精算課税において、特定贈与者から贈与により取得した土地又は建物が当該特定贈与者の死亡に係る相続税の申告書の提出期限までの間に災害によって一定の被害を受けた場合は、相続財産に加算する当該土地又は建物の価額は贈与時の時価ではなく、災害によって被害を受けた部分に相当する額を控除した残額に再計算することとされました。

尚、この改正は令和6年(2024年)1月1日以後に生ずる災害により被害を受ける場合について適用されます。

マンションの相続税評価

昨今、いわゆる”タワーマンション”と呼ばれる高層マンションの財産評価基本通達に基づく相続税評価額が市場の売買価格と大きく乖離するケースが多く見られており、最高裁においてその評価方法が納税者と課税当局の間で争われて昨年4月に判決がなされたことは周知の通りです。

現在、相続税におけるマンションの評価は、原則、国税庁の財産評価基本通達に基づいて、土地はマンションの敷地面積全体を路線価等で評価した価額を延床面積に占める被相続人が所有していた居室の専有面積の割合(持分割合)等に応じて按分計算したもので、建物は被相続人が所有していた居室の固定資産税評価額で評価することになっています。

しかし、マンションは高層になるほど戸数が増えるため、一戸当たりの敷地面積は小さくなります。

また、建物の固定資産税評価額はマンション一棟の評価額を持分割合等で按分計算するだけで、階数による日照や風通し、眺望・景観などの違いは評価額に反映されていません。

一方、市場での売買価格には通常上記のような要素が織り込まれますので、両者の間に乖離が生じるのは当然であり、これまでその乖離を利用して過度な節税が行われてきたことは否めません。そこで、今回の税制改正大綱に「相続税におけるマンションの評価方法については、相続税法の時価主義の下、市場価格との乖離の実態を踏まえ、適正化を検討する」旨が明記されたことを受け、今年1月から国税庁の有識者会議が開催されて検討が進められています。

検討の結果、マンションの評価方法の見直しが行われることになれば、相続税におけるマンションの評価額や相続税額、更には不動産を活用した生前対策にも影響が及ぶものと思われますので、今後の検討経過や内容を十分注視しておく必要があります。

まとめ

以上、2回にわたって相続税・贈与税に関連する令和5年度税制改正のポイントを解説してきましたが、いずれもこれからの相続対策、特に生前贈与の方法に大きな影響が及ぶものと思われます。

しかしながら、今回の改正によって『相続時精算課税制度』を安易に選択するということではなく、どの方法が最善かはその方の年齢や家族構成・相続関係、財産状況等によっても異なってきますので、相続対策として生前贈与をお考えの方は令和6年に先立って年内に資産税に詳しい税理士に一度相談されることをお勧めします。